美国经济是在重走危机前的老路吗

——可能不是。我们甚至该换个分析框架了

美国经济于2009年二季度摆脱危机,在西方经济体中率先实现经济复苏。最新公布的一系列靓丽数据表明美国经济增长正渐入佳境,但对此轮复苏是否是重回虚拟经济为主的旧模式,看法不一。下面我们来尝试分析这一问题。

首先,一个基本问题是,或许我们使用的“虚拟经济-实体经济”这一框架就存在问题。按照这一框架,在2008年金融危机前,虚拟经济占了美国经济的大头。而从2009年至今,美国经济形势好转,虚拟经济仍然在美国经济中占相当大的比重。因而,我们据此可能会得出结论,认为美国经济是在继续危机前的老路。

虚拟经济与实体经济这种二分法虽然直观、易于理解,但也给全面认识和深入研究经济发展形态带来了困扰。困扰主要表现在两个方面:一是没有经过严格的论证和明确的定义的虚拟经济和实体经济概念,令研究出现混乱。尤其是对虚拟经济概念的界定,不同人赋予虚拟经济不同的内涵,差异较大。自东南亚金融危机以来,这种混沌的争论一直在持续,至今没有得出明确的结论。国内主流的观点认为,虚拟经济一词是从马克思《资本论》中虚拟资本这个概念演绎而来的。马克思将虚拟资本界定为以生息资本为基础的、以有价证券形式存在的、能给持有者带来收益的资本。但随着金融市场的建立和发展,投资者持有有价证券不仅能够从利息中获得收益,还可以从价差中获益,后者对投资者的吸引力更大。同时,随着金融创新的发展,实物资本也可通过资产证券化的形式衍生为虚拟资本。显见,概念的内涵和外延都已发生较大变化。

虚拟经济与实体经济的二分法带来的另一个困扰是误导社会对金融体系性质和功能的认识。在汉语中,“虚拟”一词的含义是“虚的、虚构的、非实的”,明显带有贬义色彩,“虚拟经济”容易让人联系到“泡沫”、“不稳定”等。“虚拟经济”容易让人望文生义,以为金融体系不给整个经济体系和社会创造价值,只是单纯地“以钱生钱”,给金融体系贴上不道德的标签。因此,从一定程度而言,虚拟经济的提法会制约我们对金融体系与实体经济关系的本质认识。事实上,在现代经济体系下,虚拟经济与实体经济是血脉相融、不可分割。虚拟经济的两个重要价值体现在:一是作为服务业的重要组成部分,直接贡献实体经济产出;二是作为现代经济配置资源的核心,其高效运转可以改善实体经济的投融资效率,促进经济更好地发展。金融危机的爆发根本原因不是虚拟经济本身,而是虚拟经济和实体经济的比例失调。

由于虚拟经济和实体经济的提法欠妥,以下我们将过去虚拟经济和实体经济所指称的经济活动(不包括农业、传统小服务业等)改以金融服务业和实体经济来分析。在概念边界上,金融服务业包括银行业、证券业、保险业和房地产业。实体经济包括从事耐用消费品生产的制造环节,以及为制造环节服务的商务和辅助性服务。

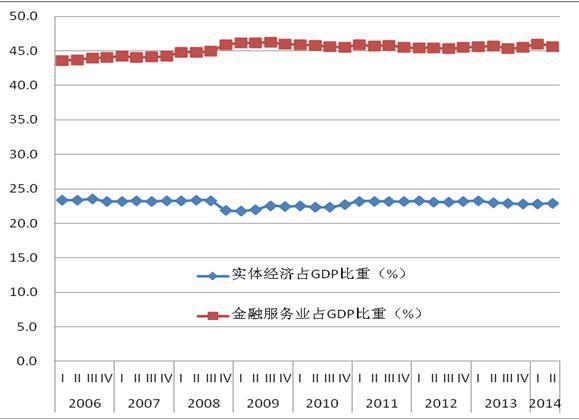

从图一中2006年到2014年二季度35个季度的趋势性走势看,金融服务业在经济中的比重并未出现大的变动,似乎美国经济重新回到危机前的老路上,但实质上并非如此。

此轮经济危机中,美国政府与以往一个重要的政策不同点是,美联储通过大量非常规手段的运用,如量化宽松、扭曲操作、前瞻指引等手段,放松货币政策,向市场注入天量的流动性。在美联储极度宽松的货币政策下,美联储资产负债表从8600亿美元急速膨胀到4.5万亿美元。圣路易斯联邦储备银行估计,美国企业2011年支付的利息为1.34万亿美元,量化宽松政策令美国企业支付的利息较2007年减少了1.5万亿美元。从表一中可以看出,开闸放水,向市场注入巨额流动性,令美联储的资产负债表迅速膨胀。1998年美联储资产总额仅占GDP的5.1%,2011年已上升到15.1%。2011年之后,由于美联储又推出了第二轮和第三轮量化宽松政策,美联储资产总额占GDP的比重进一步上升。

在金融服务业和实体经济占GDP比重未发生明显变化的表象之下,其实是美国经济结构正在发生深刻变化。表一清楚地表明,美国的金融服务业内部发生了结构性变化。金融业集中度由1998年的22.1%,上升到2011年的35.4%,但是金融业信贷量占其自身吸收的存款的比重从1998年的78.1%,降至2011年的63.4%,银行表外业务收入占收入的比重也由42.4%降至36.6%,表现出较为明显的去杠杆化。

转载请注明:北纬40° » 美国经济是在重走危机前的老路吗?