六、国际收支调整机制中的“善意忽略”问题

这场辩论中的少数派观点对美国国际收支的赤字提出了与罗伯特·特里芬(RobertTriffin)完全不同的解释,少数派认为国际收支赤字并不代表美国国际收支不平衡,因为这些赤字被来自外国的购买流动性较强的美元资产的资本抵消。这个观点还认为,美国在国际金融中不只提供流动性,它还提供中介服务,既贷出长期资本也给外国短期资本在美国提供更好的盈利机会。因此,美国不必非要提高利率来遏制过度支出,只要欧洲保持高储蓄率,自由流动的资本仍然将超出商品与服务的实际转移。

在这种少数派观点的支持下,美国对其国际收支赤字的“善意忽略”问题在20世纪70年代初变得更为糟糕。国际收支调整机制中的“善意忽略”问题源自布雷顿森林体系的安排,即美国不承担维持美元与其他货币之间平价的责任。根据国际货币基金组织的协定,美国只负责通过买卖黄金来维持黄金和美元之间的固定汇率,而维持美元与其他货币汇率的责任则由其他成员国承担。

从理论上讲,在布雷顿森林体系下,金融管理机构对货币市场干预的功能是对私有银行在国际结算中美元短缺时的调整措施。如果一国的国际收支存在赤字,对美元的需求就会增加,美元在与该国货币的汇率中就变得越坚挺。为履行布雷顿森林协议规定的义务,该国金融机构必须通过卖出美元进行干预,以便使汇率浮动保持在特定的范围之内。这些干预行为使用的美元,要么是来自过去的贸易顺差,要么是用本国的黄金储备来购买。前者代表的是在一段时间内平衡国际收支的动态过程,而后者则代表的是以黄金进行的最终结算,因为黄金-美元之间的交易和公开市场干预构成一个完整的过程,二者都是被用来调整私有部门美元的短缺。然而,在实际操作中通过黄金与美元之间的兑换进行结算并不是总能实现,因为国际收支不平衡并不是总能引起金融管理机构的干预。即便出现国际收支不平衡,私有银行依靠短期资本流动提供的信贷也能维持汇率的均衡。这样一来,对国际收支不平衡问题的解决就被不断地推迟。在这种情况下,国际收支不平衡不会立刻导致金融国际机构进行黄金-美元间的兑换。

在美元的黄金窗口关闭后,金融管理机构只有在极特殊情况下才会干预货币市场。随着用黄金进行国际结算的需求不复存在,对国际收支逆差立即调整的压力也消失殆尽。在1970年代以来的新体制下,国际结算采取的形式是用外汇交易来平衡债务和信贷。如果国际收支无法平衡,各国宁愿推迟结算,依靠国际供应的信贷来弥补缺口。在美元本位制下,美元失去了黄金的支撑,支撑着美元流通的只是众人信念中的美元购买力而已。在布雷顿森林体系下用黄金进行部分结算的做法停止以后,国际上普遍的做法是用短期借贷来填补经常帐户结算时的缺口,而且推迟结算的时间越来越长。

在美元本位制下,各国应对国际收支赤字依赖的是融资战略而不是调整战略。一国政府在处理国际收支赤字时有两个选择。一种是进行调整,即政府进行资源的再分配,此举可以改变政府的支出,其做法是政府采取紧缩的金融政策和财政政策,减少经济活动中的货币供应量,或提高税收、减少公共支出以达到减少总需求的目的,也可以转变政府的支出,依靠价格调整和改变可交易与不可交易商品之间的总支出分配,以促进出口,减少赤字。

另一种是采取融资战略,政府则可以避免进行资源再分配。当出现国际收支赤字时,中央银行就出售外汇或对金融市场和外汇市场进行干预以吸引短期资本的流入。为减少一个国家来自国外的净流动资本的变化对国内购买力造成的负面影响,它们在国内政府债券市场进行公开操作,调整对私有银行准备金的要求或流动性的比率。在为弥合国际收支的缺口调整公共的和私有的资金流的同时,政府努力使收入、价格、现存的外汇供需明细表以及现行汇率保持不变。

在国内政治中,融资的选项比调整的选项更受欢迎,因为它不涉及收入和价格变化,调整产生的影响更小。不过,选择融资战略要求政府能获得大量国际上接受的流动性较强的资产。美国的中长期国债或短期国债在这时就变得很有用,因为美国金融管理机构在国内市场上公开操作持有大量的政府证券,由于美国能够经常向外国出售以美元为主的债务,它在调整国际收支不平衡时,有能力创造融资选项所需要的资金流。“善意忽略”的作用是为美国消除调整国际收支不平衡的压力,否则美国必须要处理国际收支中的逆差问题。由于美国必须通过国际和国内借贷来弥补经常帐户的赤字,延迟调整就为不断增长的经常帐户赤字打开了一条活路,其代价是联邦债务的不断增加。在战后的国际金融秩序中,流动性创造机制中的铸币税问题和国际收支不平衡调整机制中的“善意忽略”问题极大影响了美国国内相关行动主体的行为。

七、政策自主权,预算赤字以及联邦债务

战后金融秩序中的铸币税问题使美国政府养成对政策自主权和行动自由的强烈偏好,使它在制定与执行政策时不用担心外界的压力。美国对政策自主权的偏好尤其反映在国防开支、减税和社会支出这3个方面,在这3个政策偏好上,国防开支得到两党的一致支持,其中共和党更支持减税,民主党更支持社会支出。

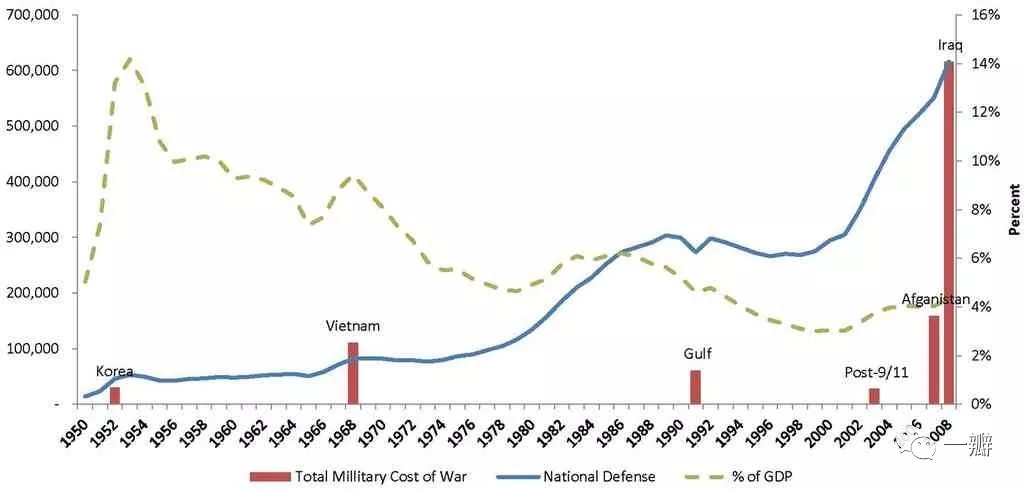

最受美国政府保护的政策自主权领域首推其全球战略目标。战后,美国发动了几场战争,包括朝鲜战争、越战、两次伊拉克战争和阿富汗战争。如图1所示,战争费用大大提高了国防支出在GDP(国内生产总值)中的比重。在美国的战争融资中,最初对战争费用的估算总是不及实际支出。尽管行政部门常与国会发生龃齬,但它严重依赖追加拨款来为军事冲突提供融资。这些拨款的数量并不受年度总预算的限制,因此它往往掩盖了年度预算赤字的实际规模。②此外,美国政府为其盟友提供了大量军事和经济援助,海外军事基地也耗资巨大。1958~1973年间的4届美国政府虽然都担心海外军费开支会对美国国际收支平衡造成负面影响,但是它们从未在维持强大的军事实力方面回避自己的责任。

图1 1950~2008年美国联邦政府在国防与主要战争中的费用

注:战争费用仅包括2008年6月30日颁布的战争拨款法案的金额。以美元现价计算(单位:百万美元)。资料来源:国防支出与GDP:行政管理和预算局;历史表格:美国政府预算,2010财年;战争军费:斯蒂芬﹒达盖特,美国主要战争支出,国会研究服务处,2008年7月

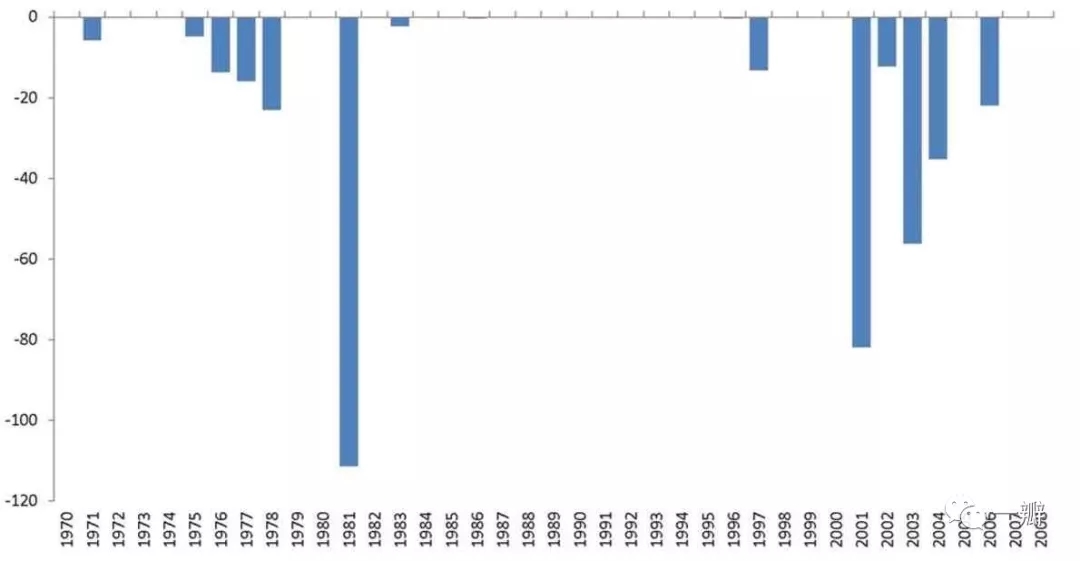

减税是美国政策自主性的另一大主要目标。它始于肯尼迪政府,并得到约翰逊政府在其大部分任期内的支持。后来的共和党政府,尤其里根政府和小布什政府,也大力支持减税。如图2所示,在这两届共和党主导的政府任期里,减税对政府收入的影响非同寻常。对分红、利息、资本收益、遗产、馈赠以及企业利润等方面的征税,被视为事关企业家阶层的命脉。共和党的减税立场得到两个不同版本的供应学派经济学理论的支撑。早期版本把劳动力扩张和技术革新视为固定要素,认为减税能够扩大资本支出,反过来又能促进产能。与之相反,后期版本认为减税和技术革新以及这种革新带来的经济潜能会超过单纯依靠增加资本支出带来的潜能。

图2 美国大规模减税的收入效应

注:以美元现行价格计算(单位:百万美元)。收入效应以两年(1970~1977)和四年平均(1978~2006)数值为基础。

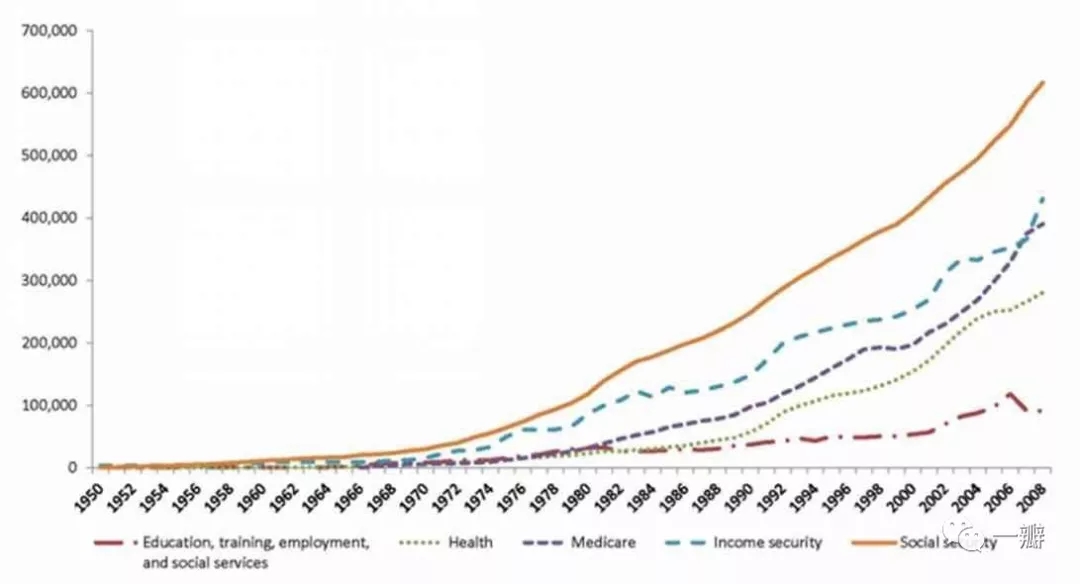

社会支出是美国政府第3个政策优先领域。如图3所示,从20世纪60年代约翰逊政府提出“伟大社会计划”(GreatSociety program)开始,美国政府社会支出开始迅速增长。一旦社会支出具有政策优先权后,很难再做出改变。约翰逊之后执政的共和党也接受了这个美国在20世纪60年代确立的政治前提,这一政策一直持续到里根上台。尽管以里根为代表的共和党人反对社会支出,但大规模的社会支出并未仅限于民主党政府。理查德·尼克松和乔治·W·布什都对社会项目进行了大量投资。“伟大社会计划”的设计者最初主要希望给穷人创造参与主流经济活动的机会。然而,随着时间的推移,“伟大社会计划”出人意料地扩大了各种收入保障项目,促进了福利型项目的出台。

图3 1950~2008年美国联邦政府的社会支出

注:以美元现行价格计算(单位:百万美元)。资料来源:OMB(2010)

美国政府对政策自主权的强烈偏好体现在它经常同时追求多个成本巨大的政策目标。以下4届美国政府的例子显示:美国政府经常是一方面进行导致政府收入减少的大规模减税,另一方面又同时发动战争或者大规模提高国防开支;或者是一方面扩大战争规模,另一方面又大幅度提高社会支出。这种过度开支无疑导致了政府预算赤字和联邦债务的迅速增加,易如反掌的融资和填补赤字与债务的需要为流动性过剩的产生创造了有利条件。

约翰逊政府不仅扩大了越南战争的规模,上马“伟大社会计划”,同时还拒绝增加税收为它们融资。1960~1965年间,美国国防开支的年平均增加额仅有1.5%,美国政府预算开支总额的年平均增加额仅有5.1%。等约翰逊扩大越战规模和推动“伟大社会计划”之后,美国国防支出的年平均增加额变成18.9%,非国防支出的年平均增加额为13.0%。在约翰逊执政期间,新立法和国防支出的决策根本不与预算准备工作进行协调,对经济有重大影响的国防决策根本不通报给约翰逊的经济顾问。越战让国防支出迅速增加。在战争期间,约翰逊又极力避免放弃自己雄心勃勃的“伟大社会计划”。同时追求“大炮加黄油”(guns-and-butter)必然要面临一些障碍,而约翰逊选择尽量无视或者否决这些障碍。由于这些障碍在财政和预算的政策过程中显示得最明显,约翰逊在执政后期索性选择绕开这些政策过程。①这种没有限度的政府支出造成了严重的通货膨胀和经济过热,极大地打击了国际社会对美元的信心,这是导致布雷顿森林体系崩溃的主要因素。

转载请注明:北纬40° » 美元:大国兴衰的原点